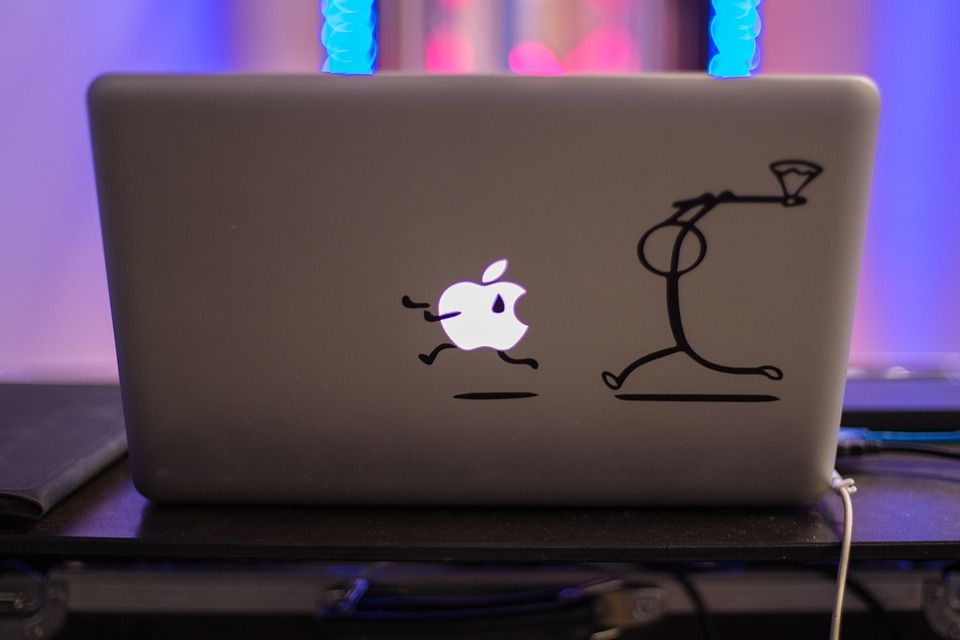

I profitti record del terzo trimestre 2017 hanno spingono gli azionisti Apple a battere cassa, desiderando apertamente una politica di dividendi più generosa da parte di Apple. La Mela ha ormai accumulato un tesoro di 76 di miliardi di dollari, che ne fa la più grande compagnia mondiale per liquidità, ed è impressionante che tale liquidità sia pari a circa un quarto della sua capitalizzazione in borsa, pari a circa 350 miliardi di dollari.

Da questo punto di vista la creatura di Steve Jobs compete più con le nazioni che con gli altri colossi tecnologici (il vantaggio accumulato su Microsoft e IBM è esponenziale), trattandosi di una cifra superiore al PIL di Egitto, Danimarca e Israele, solo per citare alcuni paesi.

Tuttavia per moltissimi anni la politica di dividendi per share della Apple è stata approntata alla massima prudenza, seguendo i desiderata del suo fondatore. Se una prima svolta storica era avvenuta nel 2012, con la distribuzione del primo dividendo in 17 anni, molti si domandano se i tempi siano maturi per un cambio di rotta.

Andiamo ad analizzare driver, motivazioni e strategie delle politiche della società di Cupertino e prospettive future per gli investitori.

La liquidità Apple, un fattore essenziale di successo

Per approfondire le giustificazioni di tanta intransigenza nelle politiche passate e presenti di Apple, basterebbe rifarsi a uno dei motti più in voga a Wall Street: cash is king. E’ stata proprio la disponibilità di capitali ingenti, raccolti sul mercato o disponibili internamente, a rappresentare un fattore chiave di successo per le grandi compagnie della Silicon Valley, per due motivazioni basilari:

- La necessità di cospicui e continui investimenti in ricerca e sviluppo per mantenere una posizione di forza in settori altamente innovativi

- Essere protagonisti dell’impressionante processo di aggregazione avvenuto negli ultimi due lustri nei settori di business ad alta intensità tecnologica

Ad essi possiamo aggiungere altri punti secondari ma non meno rilevanti:

- Accaparrarsi le migliori startup innovative anche in settori che non rappresentano il core-business dell’azienda, battendo una concorrenza a dir poco agguerrit

- Rinnovo costante del portafoglio prodotti

- Investimenti cospicui in marketing e brand image

- L’indebitamento ha sempre avuto un costo, basso nell’ultimo decennio grazie a tassi di interesse ai minimi storici. Vi è però un’alta probabilità, esaminata a fondo dai mercati borsistici internazionali proprio nelle prime convulse sessioni di trading del 2018, che con le nuove politiche della Federal Reserve e del governo statunitense vi sia un significativo rialzo dei tassi di interesse.

La strategia di distribuzione dividendi Apple

Se è vero che Apple ha tenuto una linea coerente con quella del suo fondatore, è altrettanto lecito affermare che la distribuzione di dividendi per azione è aumentata in maniera costante e apprezzabile negli ultimi anni. A fronte di tale incremento nella distribuzione dei dividendi, la società di Cupertino ha operato una intelligentissima strategia parallela di riacquisto delle proprie azioni. Più dividendi per gli azionisti, maggiore intensità del buy back, i numeri non mentono. Per dare un’idea confrontiamo gli incrementi percentuali medi dei guadagni degli azionisti da dividendo, e l’incremento percentuale di spesa di Apple, nettamente inferiore, tra il 2013 e 2015.

- 2014: crescita dividendi per azione su base annuale: +11per cento / crescita spese Apple per pagamento dividendi rispetto al 2013: + 6per cento

- 2015: crescita dividendi per azione su base annuale: +9per cento / crescita spese Apple per pagamento dividendi rispetto al 2014: + 4per cento

Prospettive future dell’economia Apple

Alcuni esperti sostengono che APPLE sarà perfettamente in grado di triplicare i suoi dividendi nel giro di pochi anni, anche se chiaramente i flussi di cassa generati non potranno seguire la medesima traiettoria. D’altronde già nel 2017 era stato approvato dal CDA un piano di restituzione di 50 miliardi di dollari agli azionisti.

Inoltre resta che, come evidenziato da un recente studio delle University of Peenysilvaniya, le imprese che pagano regolari dividendi e che li aumentano gradualmente ogni anno, sono tra le più redditizie e appetibili in Borsa.

Di contro, la distribuzione di dividendi è direttamente proporzionale alla diminuzione del valore di una società (non a caso il dividendo viene rilasciato a Wall Street ogni trimestre, per rendere l’impatto meno traumatico). Gli analisti sono perfettamente consapevoli della volatilità dei guadagni di Apple influenzati dalla linea di produzione (per esempio il calo delle vendite nella prima parte del 2017, avvenuto non a caso poco prima del lancio dell’Iphone X), di una serie di costanti, come il consueto crollo di vendite nel trimestre successivo alle holiday season, e della rilevanza di godere di ingenti liquidità di cassa per futuri investimenti.

Apple nel prossimo futuro orienterà le sue risorse, oltre che nella telefonia e nei computer e nella costruzione di nuovissimo data center in Iowa, verso settori ad alta intensità tecnologica come:

- Sviluppo intelligenze artificiali

- Auto senza pilota

- Smart mobility