Codice tributo 1712, cosa sapere?

Nel momento in cui ci si appresta a versare il pagamento di un’imposta sarà certamente capitato al contribuente di imbattersi in peculiari codici numerici, molteplici e differenti, con i quali dobbiamo inevitabilmente fare i conti, poiché essi sono afferenti alle tasse che bisogna corrispondere al Fisco.

Tra questi codici uno dei più comuni è senza dubbio il codice tributo 1712.

Questa serie identificativa sarà familiare in particolare a tutti coloro che possiedono un’attività economica e che, di conseguenza, si trovano ad intrattenere annuali rapporti con scadenze fiscali, moduli e imposte di vario genere.

Barcamenarsi tra codici e sigle non è certamente operazione agevole per il contribuente e sono frequenti i quesiti che sorgono in merito a questioni fiscali, sia nell’ambito delle metodologie con le quali espletarle sia in riferimento alla loro propria natura.

Cercheremo di seguito di rispondere nel modo più esauriente possibile alle domande maggiormente diffuse che riguardano il codice tributo 1712. Approfondisci anche tutti i codici tributo.

- Cos’è il codice tributo 1712?

- Come si calcola la somma che dovrà essere corrisposta?

- In quale periodo dell’anno bisognerà versare l’imposta?

- Cosa accade se non si rispettano le scadenze?

- Quali dati bisogna indicare nella compilazione del modello F24?

- Come si registra l’acconto dell’imposta sostitutiva nella contabilità?

Prima di entrare nella specificità del codice 1712, sarà utile chiarire che cosa intendiamo quando facciamo uso dell’espressione “codice tributo”.

Dobbiamo affermare, come primo punto, che un codice tributo è una breve sequenza alfanumerica attraverso la quale si definisce in modo univoco e identificativo una specifica imposta.

Nel caso del tributo oggetto del nostro interesse, troveremo giustapposto il numero 1712.

Con tale codice si indica la quota che il datore di lavoro si impegna ad erogare, utilizzando il modello F24, in luogo di acconto del versamento dell’imposta sostitutiva sui redditi scaturiti dalla rivalutazione del TFR, acronimo di Trattamento di Fine Rapporto.

Leggi anche: tutto sul codice tributo 109t

Con il termine “rivalutazione”, invece, ci si riferisce all’operazione di rivaluta, appunto, cui si sottopone il fondo TFR messo da parte a dicembre di ogni anno attraverso un determinato coefficiente.

Questo coefficiente è a sua volta definito da un tasso fisso e da uno variabile, che l’ISTAT stabilisce ogni anno a seconda dell’incremento accertato dell’inflazione rispetto al dicembre dell’anno precedente.

Tale rivalutazione sarà da effettuarsi o al termine di ogni anno o in alternativa al momento dell’interruzione del rapporto lavorativo. E sarà proprio su di essa che si verserà l’imposta sostitutiva.

In ogni caso attraverso l’imposta indicata con il numero 1712, potremmo dire, nel tentativo di semplificare, che il contribuente anziché versare la corresponsione nella sua interezza, attuerà una ritenuta di entità minima.

Avendo fin qui piegato in modo sufficientemente puntuale cos’è il tributo che si sta per pagare, possiamo soffermarci sull’effettivo ammontare dell’importo da versare e su come sarà stata ottenuta la cifra a cui sarà obbligatorio assolvere.

Il titolare dell’azienda che dovrà versare tale acconto, sarà certamente interessato a conoscere le modalità di conteggio di tale importo, al fine di sapere con precisione possibilità e procedimenti per dedurre la somma da pagare.

Vediamo dunque come procedere.

Il calcolo dell’acconto dell’imposta sostitutiva dei redditi derivanti dalla rivalutazione del TFR potrà determinarsi attraverso due metodi differenti, alternativi tra loro. Esaminiamo più attentamente ciascuno di essi:

- Storico: l’utilizzo di tale metodo prevede di applicare il 90% alle rivalutazioni maturate nell’anno precedente e a quelle riferite al trattamento di fine rapporto maturate nell’anno corrente in seguito alla cessazione del rapporto di lavoro;

- Previsionale: questa seconda metodologia invece prescrive che l’importo sia calcolato in base alle rivalutazioni attese per l’anno corrente, prendendo come base il riferimento dell’anno precedente per i dipendenti ancora assunti a novembre dell’anno in cui si effettua il versamento dell’imposta sostitutiva.

Per coloro che usufruiscono di una forma pensionistica complementare, invece, non sarà prevista imposta sostitutiva, poiché risultano non beneficiare del trattamento di fine rapporto, tale somma infatti viene interamente devoluta al fondo pensionistico.

In ogni caso, possiamo comunque tener presente che l’acconto da pagare nella prima fase corrisponderà ad un 90% del totale, mentre in un secondo momento bisognerà assolvere al 10 % rimanente.

Dopo esserci occupati nel dettaglio di cos’è e in che modo viene calcolata l’imposta sostitutiva per i redditi derivati dalle rivalutazioni del TFR, possiamo adesso dedicarci a esaminare nello specifico i termini burocratici della stessa.

Per un corretto e preciso completamento delle procedure fiscali, è indispensabile che il contribuente sia a conoscenza dei termini previsti dalla Legge per il versamento delle imposte.

Ecco di seguito indicate le scadenze a cui far riferimento per il puntuale espletamento di tale tassazione:

- L’imposta sostitutiva dovrà essere necessariamente versata ogni anno entro il 16 dicembre, nella sua formula di acconto sul totale. Ricordiamo che il pagamento dovrà avvenire mediante la compilazione del modello F24;

- Il saldo, invece, potrà essere effettuato entro il 16 febbraio dell’anno successivo a quello del versamento dell’acconto. Anche in questo caso si potrà adempiere al saldo attraverso il modello F24, utilizzando questa volta il codice tributo 1713.

Anche nell’eventualità che il rapporto lavorativo si interrompa entro il termine dell’anno, le date per assolvere tali pagamenti non incorreranno in alcun mutamento, bisognerà dunque tener presente anche questo fattore.

La possibilità di un ritardo nel versamento di un’imposta è un’occorrenza comprensibile quanto comune.

Vediamo dunque quale via percorrere qualora il contribuente non riesca ad adempiere al pagamento obbligatorio previsto entro la scadenza del 16 dicembre.

In caso di decorrenza dei termini della presentazione dell’imposta sostitutiva sui redditi derivati dalla rivalutazione del fondo TFR, il rischio di sanzione pecuniaria è concreto. Sarà dunque opportuno avvalersi del Ravvedimento operoso.

Attraverso tale istituto giuridico è possibile ripristinare l’errore, con piccoli interessi e una minima sanzione. Questa è certamente la soluzione più agevole per porre rimedio ad una eventuale dilazione.

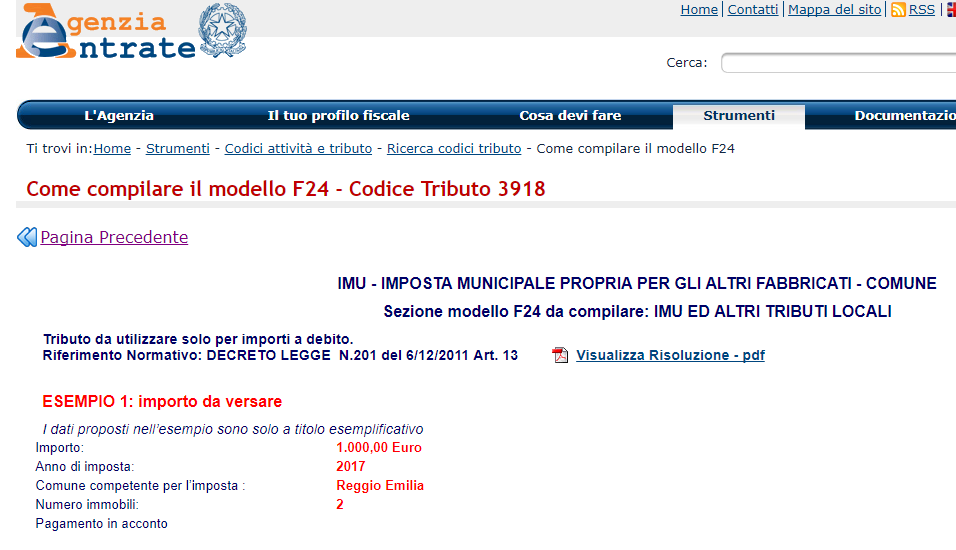

Abbiamo già anticipato che il versamento del tributo indicato con il codice 1712 sarà assolto tramite il modello F24. Tale modello, utilizzabile sia dai contribuenti senza partita IVA che da quelli che la possiedono, è il metodo attualmente più utilizzato per il pagamento di tasse e contributi.

Spieghiamo di seguito le regolari modalità di compilazione, al fine di completare la procedura di pagamento dell’imposta senza incertezze.

Come possiamo facilmente dedurre, per procedere all’espletamento del pagamento dell’imposta sostitutiva sui redditi derivati dalle rivalutazioni della tassazione TFR, è indispensabile specificare nei campi appropriati i dati anagrafici del contribuente, per rendere individuabile l’identità di colui che inoltra il pagamento.

Inoltre sarà necessario compilare una voce richiedente il codice tributo di riferimento, che in tal caso si troverà ad essere il 1712.

Tuttavia ciò non sarà sufficiente. Infatti per il totale completamento del modello F24, sarà necessario riempire caselle e voci che richiederanno la conoscenza di ulteriori dati.

Analizziamo quali sono e le loro funzioni:

- Importo dell’acconto: questo è un elemento imprescindibile per esplicitare l’entità del versamento che si sta effettuando. Soltanto compilando tale voce sarà possibile esprimere l’ammontare del pagamento che si ha intenzione di inoltrare;

- Anno di imposta: è opportuno specificare che la data dovrà rimandare all’anno in cui si effettua il versamento dell’acconto. In aggiunta ad essa, dovrà essere riportata anche indicazione del mese, che sarà il dodici, in riferimento al mese previsto per la scadenza della tassazione, vale a dire dicembre.

Oltre a questi elementi di natura basilare, nella parte conclusiva del modello F24 vi saranno tuttavia richiesti anche tre dati, la cui tipologia è più specifica e che procediamo a prendere in esame:

- Il Totale A: nella casella contrassegnata in tal maniera, si fa riferimento a tutti gli importi a debito, così come sono espressi nella sezione Erario.

- Il Totale B: in modo opposto al Totale A, invece, nella voce così denominata è richiesto al contribuente di inserire gli importi a credito verso l’Erario, qualora siano presenti.

- Il Saldo: questa è la sezione certamente più significativa. Sotto tale denominazione sarà chiesto al contribuente di dichiarare l’importo che egli deve allo Stato, nei termini in cui abbia un debito netto o un credito netto.

A scadenza annuale, abbiamo visto, un datore di lavoro deve accantonare per i propri dipendenti la somma maturata per la rivalutazione del fondo TFR. Tale operazione è necessario che sia registrata in contabilità.

L’imposta indicata con il codice tributo 1712 verrà registrata nella scrittura contabile come una normale ritenuta.

Ma vediamo nel dettaglio le informazioni fondamentali che è necessario tenere presenti prima di procedere alla registrazione contabile.

Al termine di ogni anno, nella registrazione di bilancio dell’attività economica, è necessario dichiarare l’ammontare del TFR che è stato conseguito nell’anno trascorso. È precisamente su tale somma che verrà calcolato l’acconto dell’imposta sostitutiva, la quale dovrà improrogabilmente essere corrisposta, come visto nei paragrafi precedenti, nel mese di dicembre.

Non è fuori luogo specificare, tuttavia, che le dimensioni e il numero di dipendenti di un’azienda influiscono sulla scrittura contabile dell’imposta identificata con il codice tributo 1712.

Vediamo in che modo:

- Imprese con un numero di dipendenti inferiore a cinquanta: per aziende di queste dimensioni, il versamento dovrà essere corrisposto a dicembre, come spiegato nel punto sopra dedicato.

In tal caso la dicitura da inserire nella registrazione, reciterà: “Erario c/imposta sostitutiva su TFR”. Il saldo dell’imposta sostitutiva invece, come precedentemente ricordato, sarà versato a febbraio e, in tale occasione, dall’importo totale dovrà essere sottratta la quota versata in qualità di acconto nel mese di dicembre.

- Imprese con un numero di dipendenti superiore a cinquanta: per quanto riguarda aziende di dimensioni maggiori, a supportare la gestione della contabilità interverrà l’Inps. L’Istituto nazionale della previdenza sociale ha infatti istituito un Fondo Tesoreria, adibito al raggruppamento delle corresponsioni dovute dall’azienda ai propri dipendenti.

Questo consentirà di disporre di un deposito che sarà restituito all’impresa nel momento in cui si renderà necessario il versamento del TFR.

In tal caso, nella scrittura di contabilità sarà opportuno indicare l’accantonamento annuale del fondo TFR con credito al Fondo Tesoreria.

Abbiamo cercato, con questo breve esposto, di fornire un quadro completo di tutto ciò che riguarda il codice tributo 1712, nella speranza di aver reso più agevole l’approccio del contribuente all’adempimento di questa imposta.