www postevita it, poste Vita Futura Certo

- Poste Vita Futura Certo, cos’è

- Come si sottoscrive Poste Vita Futura Certo

- Rischi e benefici di Poste Vita Futura Certo

- Come si integra Poste Vita Futura Certo

- Fine del contratto o disinvestire in Poste Vita Futura Certo

Poste Vita Futura Certo, cos’è

Si tratta di una forma di investimento che mira a tutelare il capitale sottoscritto e, pur non garantendo un rendimento particolarmente alto, tuttavia lo pone al sicuro da sbalzi del mercato e oscillazioni dei tassi d’interesse.

Qui vi esporremo quali possono essere le gioie e i dolori (pochi) correlati alla scelta di questo piano assicurativo.

Ovviamente la scelta dipende sia dal fattore età del sottoscrivente, sia dalla disponibilità di denaro dello stesso.

Nel caso in cui ci si dovesse trovare ancora in giovane età con una disponibilità di denaro importante (mille motivi: eredità, attività lavorativa, investimenti ben riusciti, vincite e così via), l’idea di accantonare e proteggere il capitale dovrebbe essere la prima da prendere in considerazione. Dicevamo giovane età perché maggiormente sottoposta ai rischi che la vita presenta, ma ogni momento è valido per pensare al futuro.

Come si sottoscrive Poste Vita Futura Certo

I passaggi richiesti sono molto semplici e veloci. Anzitutto sarà opportuno fissare un appuntamento con un gestore presso l’ufficio postale da voi scelto (purché abilitato a tale servizio).

Il giorno prefissato dovrete presentarvi con un documento d’identità valido, eventualmente anche dell’assicurato se il beneficiario è diverso dal contraente. Il limite di età per poter sottoscrivere Poste Vita Futura Certo è fissato ad 85 anni.

Una volta letto il prospetto informativo e accettate espressamente tutte le clausole, potrete iniziare a versare i vostri risparmi per metterli al sicuro.

Partendo da una somma tutto sommato modesta come 2500€, si possono accantonare cifre che seppur lentamente vedranno una crescita costante nel tempo. Molto dipende ovviamente da quanto verrà versato, in quanto come naturalmente accade per ogni forma di investimento, nei primi periodi la crescita potrà essere anche negativa a causa delle tasse imposte sul risparmio.

Non è il caso però di allarmarsi, visto che dopo un breve periodo di flessione, il trend diventerà positivo perché, una volta coperte le spese generali (imposte a tutte le forme di investimento), l’unica strada possibile sarà quella della crescita. Tale momento durerà all’incirca un paio d’anni.

Rischi e benefici di Poste Vita Futura Certo

Parlare di veri rischi non è in realtà possibile, infatti molto dipende dall’attitudine dell’investitore e dalle sue aspettative.

Visto che in questo caso la polizza vita sottoscritta è veramente molto chiara, dovrebbe essere certo che non si sta compiendo un’operazione altamente speculativa che potrebbe portare guadagni altissimi.

In questo caso specifico l’investimento è mirato alla tutela del patrimonio, garantendo al contempo una rivalutazione dello stesso con un suo incremento nel tempo.

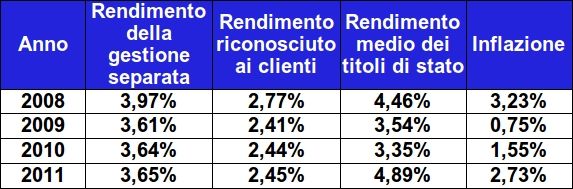

Se pensiamo a quanto si è verificato nel decennio scorso, in cui durante la crisi iniziata nel 2008, moltissimi fondi di investimento che pur sembravano stabili e in grado di portare rendite favolose, sono poi crollati come un castello di carte, ci possiamo rendere conto del perché sia preferibile una rendita minore ma certa.

È vero che, come dice il detto “chi non risica non rosica”, però mettere a rischio i risparmi di una vita per una scommessa su mercati che attualmente sono fortemente instabili, non pare una scelta molto corretta.

Ovviamente, qualora la possibilità di investire fosse legata ad un patrimonio veramente consistente, sarebbe opportuno pensare di seguire un doppio binario, il primo deputato alla tutela di una base patrimoniale, l’altro connesso ad un’operatività più aggressiva.

In ogni caso però mantenere delle basi certe è sempre consigliabile.

Un altro beneficio, certamente interessante, è dato dalla doppia possibilità di riscatto a fine del periodo previsto per la polizza vita di cui parliamo. Si potrà scegliere se riscattare per intero la somma rivalutata, oppure riscattare una rendita vitalizia mensile che costituirà una seconda fonte di reddito.

Se si pensa che la durata prevista è di 20 anni, qualora la polizza dovesse terminare intorno ai 50/60 anni di età del sottoscrivente, la scelta di avere un altro introito mensile pare decisamente allettante.

Come si integra Poste Vita Futura Certo

In ogni momento sarà possibile integrare il capitale versato, sottoscrivendo un aumento dello stesso.

Questa operazione porterà un doppio beneficio. Il primo sarà la maggiore velocità nel riuscire a far “girare” in positivo la redditualità del piano sottoscritto, accorciando i tempi. Il secondo beneficio consisterà nell’aumentare delle rendite nel tempo, visto che maggiore è il tempo di deposito del denaro e maggiori saranno i guadagni generati dallo stesso.

Cos’è la gestione separata

Per gestione separata si intende una gestione del capitale sottoscritto assolutamente autonoma da tutte le altre, che rende il patrimonio inattaccabile e tutelato dagli sbalzi di mercati.

Qualunque evento negativo (o positivo purtroppo) dovesse verificarsi, la crescita del denaro sarà garantita dalla gestione stessa. Il patrimonio diventerà così impignorabile e inattaccabile da qualsiasi agente esterno.

Per dirla in modo ancora più semplice, i soldi investiti potranno essere movimentati o intaccati esclusivamente da chi li ha versati.

Ecco un altro motivo per cui l’aumento costante delle cifre versate può essere utile, visto che tale movimentazione rappresenta una tipologia di tutele assoluta del patrimonio.

Per correttezza comunque bisogna ricordare che tutte le operazioni vanno intese al netto delle ritenute previste per legge e finalizzate al mantenimento di detta gestione, che possono variare a seconda dei diversi piani assicurativi.

Fine del contratto o disinvestire in Poste Vita Futura Certo

Qualora la vostra polizza vita abbia raggiunto la sua naturale scadenza (20 anni) o vi si fosse presentata una necessità impellente e non differibile di avere della liquidità, le strade da seguire sono sostanzialmente due. Andiamo ad esaminarle.

- La polizza ha raggiunto la sua fine naturale

In questo caso il sottoscrittore potrà scegliere se ricevere una somma (al netto delle tasse, dei costi di gestione e di eventuali prelievi), opportunamente rivalutata grazie ai profitti maturati dalla gestione del fondo. L’altra scelta opzionabile è quella di ricevere una somma mensile vita natural durante, costantemente aggiornata con gli adeguamenti previsti dalla legge sulle pensioni ed affini.Naturalmente la decisione sarà personale, basata su valutazioni di necessità e opportunità, tuttavia pare logico ritenere che tanto minore sarà l’età del beneficiario, maggiore potrebbe essere l’interesse ad avere un introito mensile anziché una somma corrisposta “una tantum”. - Disinvestire per liquidità

Se durante il periodo in cui il contratto assicurativo è ancora in corso si dovessero presentare esigenze di denaro non procrastinabili, sarà possibile disinvestire in parte o addirittura completamente le somme vincolate.Per effettuare questa scelta bisogna prima verificare che non sia presente ancora il vincolo minimo temporale previsto.Comunque con il prodotto Posta Vita Futuro Certo, viene consentita una notevole flessibilità data dal fatto che dopo un solo anno è possibile disinvestire totalmente o anche parzialmente il patrimonio versato senza dover subire penali (tranne ovviamente le spese imposte dallo Stato).

Certo rimane che, qualora l’aspettativa dovesse essere di ottenere un qualche guadagno, il capitale dovrebbe avere una giacenza minima di almeno dieci anni per evitare di perdere i benefici accumulati nel tempo.

A chiudere quanto sopra esposto, appare chiaro come ci troviamo di fronte ad un prodotto assicurativo che forse non risulterà esaltante per chi si aspetta guadagni alti e in breve tempo.

Guardando meglio, oltre a garantire una copertura adeguata a fronteggiare gli eventi avversi della vita (morte del beneficiario), garantisce una rendita sicura per il futuro, fattore certamente non trascurabile per affrontare serenamente il domani.