Innovazioni nel Fintech e le opportunità di finanziamento

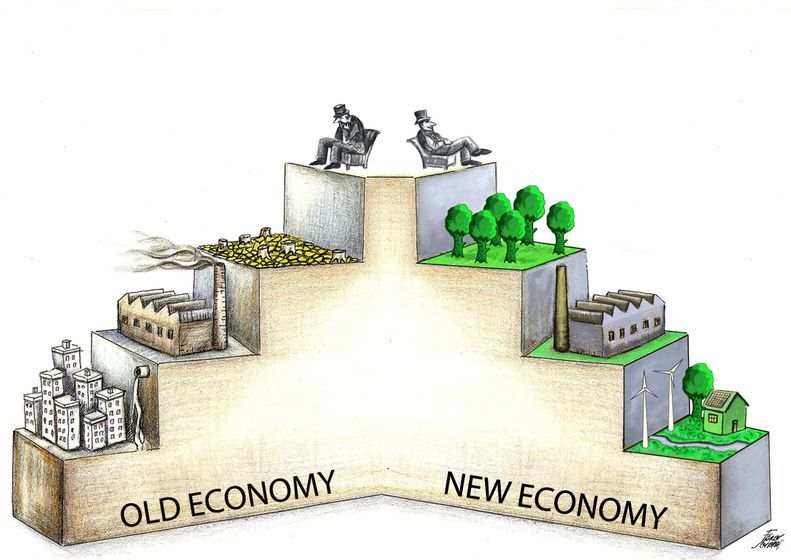

Tecnologie avanzate come blockchain, intelligenza artificiale, big data e soluzioni di pagamento digitali stanno ridefinendo il modo in cui le imprese gestiscono le proprie finanze. Questa evoluzione non solo semplifica i processi, ma apre nuove opportunità di finanziamento per aziende di ogni dimensione.

In questo articolo, esploreremo come il Fintech stia trasformando l’accesso al credito e quali opportunità innovative siano disponibili per gli imprenditori. Una panoramica essenziale per comprendere le nuove dinamiche del mercato finanziario e cogliere i vantaggi di questa rivoluzione.

Fintech per le PMI: le opportunità

Le società Fintech, come Azimut Direct, stanno rivoluzionando il panorama finanziario, offrendo alle imprese italiane soluzioni innovative per affrontare le sfide del mercato e cogliere nuove opportunità di sviluppo. Grazie a un mix di consulenza finanziaria avanzata e strumenti strutturati di raccolta di capitali, queste aziende si pongono come partner strategici per le PMI e le imprese più grandi, supportandole nella gestione di debito ed equity.

Ecco come il Fintech sta concretamente sostenendo la crescita delle imprese italiane attraverso tre pilastri fondamentali:

1. Direct Lending: finanziamenti snelli ed efficaci

Il Direct Lending è una delle soluzioni più dinamiche offerte dal Fintech. Questi finanziamenti diretti sono progettati per rispondere rapidamente a esigenze di liquidità o per finanziare piani di investimento di medio periodo.

Grazie a processi burocratici ridotti e all’utilizzo di tecnologie avanzate per l’analisi creditizia, le società Fintech garantiscono:

- Tempi di risposta rapidi: dall’istruttoria alla delibera, l’intero iter è ottimizzato per offrire risorse in tempi brevi.

- Analisi personalizzata: un team specializzato di Business Intelligence valuta la finanziabilità dell’impresa, garantendo un accesso mirato ai capitali necessari.

Questo modello snello consente agli imprenditori di concentrarsi sulle strategie di crescita, senza il peso di iter complessi e lunghi.

2. Minibond: accesso al mercato dei capitali

Per le PMI che desiderano diversificare le proprie fonti di finanziamento e ridurre la dipendenza dal sistema bancario, i Minibond rappresentano una soluzione ideale.

Questi strumenti obbligazionari di medio-lungo periodo permettono:

- Sostegno ai piani di sviluppo: ideali per finanziare progetti di espansione, innovazione o operazioni straordinarie.

- Diversificazione del rischio per gli investitori: consentono di accedere a un asset class interessante per portafogli diversificati.

Attraverso i Minibond, le imprese non solo raccolgono capitali, ma migliorano anche la propria visibilità e credibilità sul mercato, posizionandosi come realtà solide e innovative.

3. Equity: un volano per la Crescita Strategica

L’ingresso di capitale tramite equity è un’opportunità cruciale per le aziende con un alto potenziale di crescita. Le operazioni di equity finanziate dalle società Fintech offrono:

- Capacità di accelerazione: nuovi capitali permettono di implementare strategie di espansione su scala internazionale.

- Supporto strategico: i partner Fintech aiutano le imprese a pianificare in modo mirato il proprio sviluppo.

- Accesso a investitori qualificati: private e public equity strutturati offrono opportunità di investimento a investitori professionali interessati a sostenere progetti di valore.

Queste operazioni consentono agli imprenditori di affrontare sfide competitive, migliorare la propria struttura finanziaria e accrescere il valore dell’azienda.

Un nuovo ecosistema finanziario per le imprese italiane

Le società Fintech non si limitano a fornire capitali, ma operano come veri e propri partner di crescita, offrendo soluzioni personalizzate e flessibili che integrano consulenza, tecnologia e strategie di finanziamento innovative. Questo approccio sinergico sta trasformando l’accesso al credito e la gestione del capitale, contribuendo a costruire un ecosistema finanziario più inclusivo e dinamico.