Stagflazione: significato, cause e strategie per investire

All’interno di questo articolo, segnaleremo in maniera approfondita cos’è la stagflazione economica. Prima, però, è opportuno fare una premessa: negli ultimi anni, sia in Italia che nei Paesi dell’U.E., l’inflazione è stata bassa come non mai. Tuttavia, un eventuale aumento dell’inflazione combinata ad una crisi economica o ad uno stato di stasi dell’economia, darebbe il via alla stagflazione.

Stagflazione economica significato

La stagflazione economica è quella situazione dove, in un determinato mercato, sono presenti al tempo stesso sia stagnazione (mancanza di crescita dell’economia) che inflazione (aumento dei prezzi). Trattasi sostanzialmente di un paradosso dell’economia, visto che questo scenario viene definito anche come inflazione recessiva.

Le origini della stagflazione economica

A coniare il termine stagflazione economica fu nel 1965 il deputato conservatore inglese, Iain Macleod, che la definì come il peggior scenario economico immaginabile, in quanto fase economica debole con prezzi che sarebbero schizzati verso l’alto.

Il fenomeno prese piede dopo il primo shock petrolifero del 1973/74, quando, a fronte della contrazione del PIL, si registrò un rialzo dei prezzi dei generi di prima necessità, dovuto proprio all’aumento del prezzo del petrolio.

Precedentemente, infatti, la stagnazione e l’inflazione si erano manifestate sempre in maniera separata, tanto è vero che quasi tutti gli economisti erano dell’idea che per garantire la crescita economica, l’aumento dei prezzi fosse il necessario scotto da pagare. La Curva di Philips evidenziava il connubio tra l’incremento dei prezzi e dei salari con l’aumento del tasso di occupazione e di produzione.

Poi, con il primo shock petrolifero, molti Paesi, Italia inclusa, ebbero a che fare per la prima volta con la stagflazione e con tutte le sue conseguenze, a partire dall’incremento del tasso di disoccupazione, dalla mancata crescita economica e dall’aumento del caro vita. La Curva di Philips non poteva più giustificare quello scenario economico e, per questo motivo, venne duramente criticata da vari economisti, fra cui Milton Friedman.

Milton Friedman, l’economista che predisse l’avvento della stagflazione

Milton Friedman, Premio Nobel per l’economia nel 1976, aveva previsto l’avvento della stagflazione economica già nel 1962, come aveva indicato nel suo libro “Capitalism and Freedom”: la tesi alla base di questo libro era che il fenomeno dell’inflazione si sarebbe reso sempre più indipendente dal ciclo dell’economia, principalmente per via del ruolo ricoperto dai mercati oligopolistici e scarsamente concorrenziali delle materie prime e dell’energia, dove a farla da padrone erano i cartelli che decidevano il livello dei prezzi, l’entità della produzione, le condizioni di vendita e le zone di distribuzione.

Visto che le politiche “seguaci” della Curva di Philips avevano fallito clamorosamente, Friedman auspicava il ritorno a politiche di libero mercato. E così fu, tanto è vero che la stragrande maggioranza dei macroeconomisti abbandonò definitivamente la teoria a supporto del connubio fra inflazione e disoccupazione.

E oggi?

Negli ultimi anni, l’inflazione è stata veramente bassa, quindi non è possibile far rientrare l’attuale periodo storico nella stagflazione economica. Bisogna poi notare, che non si registra alcun aumento rilevante dell’inflazione, nonostante gli attuali tassi di interesse globali siano quelli più bassi di sempre.

C’è poi da dire che, a differenza di 45 anni fa, la stagflazione economica viene oggi limitata dall’assenza della rincorsa prezzi-salari. Ciò vuol dire che, a fronte di un rialzo dei prezzi del petrolio e delle materie prime, non corrisponde l’automatico adeguamento inflattivo delle richieste salariali.

Nell’era della globalizzazione, infatti, sono sempre più le imprese che decidono di esportare la produzione in quei Paesi dove il costo della manodopera è notevolmente basso. Per questo motivo, per i lavoratori dei Paesi più industrializzati è sempre più difficile ottenere aumenti salariali, riportando il mercato del lavoro in una condizione di equilibrio e, contemporaneamente, senza peggiorare il tasso di inflazione.

Come potrebbero le banche centrali combattere l’inflazione?

I tassi di interesse sono il principale strumento con cui le banche centrali potrebbero combattere l’inflazione. L’utilizzo del condizionale non è un caso, visto che non lo fanno. Il motivo è molto semplice: da quando c’è stata la crisi finanziaria del 2008, le banche centrali hanno provato a risollevare l’economia, facendola uscire dalla recessione, incentivando la crescita e tenendo bassi i tassi di interesse. Questa linea, però, non ha sortito l’effetto sperato, visto che i tassi di interesse bassi hanno avuto soltanto un impatto minimo sulla crescita economica.

Per ridare slancio all’economia, di conseguenza, le banche centrali si sono viste costrette ad intraprendere misure di politica monetaria straordinaria, mai adottate in precedenza. Su tutte, il quantitative easing, noto anche come alleggerimento quantitativo. A fronte di un’inflazione bassa, le banche centrali hanno immesso nuovo denaro nell’economia europea, attraverso questa modalità non convenzionale di intervento sul sistema finanziario dei Paesi dell’Eurozona, favorendo l’acquisto di titoli di Stato (e altri titoli) e incentivando i prestiti bancari alle imprese.

Gli effetti di questa politica non sono stati del tutto quelli attesi, visto che nel dicembre 2017, l’inflazione dell’Eurozona ha raggiunto l’1,352%, e quindi ancora un bel po’ distante dal 2%, target a dir vero un po’ troppo ambizioso, indicato dalla Banca Centrale Europea. Il risultato si è comunque dimostrato migliore rispetto allo 0,230% del dicembre 2015.

Il ruolo degli investitori e delle banche centrali in un eventuale scenario di stagflazione

Ad oggi, l’Italia e l’Eurozona non sono in stagflazione economica. Tuttavia, in uno scenario di stagflazione, la spinta inflazionistica viene dettata da fattori esterni e del tutto indipendenti dal ciclo economico e non da un aumento della domanda. Ad esempio, il rialzo del prezzo del greggio per motivazioni geopolitiche è una delle principali ragioni della stagflazione.

Cosa devono fare gli investitori in un periodo di stagflazione? Diversificare. È questa la mossa chiave. Una diversificazione a livello di valuta, asset class e territorio non solo rende globale il portafoglio degli investitori, ma garantisce loro l’opportunità di beneficiare degli effetti della crescita degli altri mercati. A fronte di una bassa crescita economica, le banche centrali sono restie ad alzare i tassi di interesse e per gli investitori risulta difficile aumentare il loro capitale. L’unica soluzione è rappresentata dall’esposizione ai bond indicizzati all’inflazione, ma la suddetta strategia è alquanto rischiosa e va valutata solo in casi di portafoglio diversificato.

Cosa devono fare le banche centrali in un periodo di stagflazione? Certamente non puntare su una politica monetaria restrittiva, in quanto si rivelerebbe controproducente. Sarebbe opportuno agire su una politica fiscale, riducendo sensibilmente sia la spesa che la pressione fiscale. Solo in questo modo la domanda aggregata di beni e servizi, così come i consumi, verrebbe stimolata. Ci sarebbe di fatto una crescita economica che garantirebbe la ripresa dell’occupazione. Per favorire la ripresa dell’economia, le banche centrali dovrebbero migliorare sensibilmente l’allocazione della massa monetaria allargata ed equilibrare nella maniera più precisa possibile la liquidità immessa all’interno del sistema.

Cause attuali della stagflazione: cosa può innescarla oggi

Oggi il rischio stagflazione nasce spesso da fattori reali più che da eccessi di domanda. Un improvviso aumento dei prezzi di energia e materie prime, spinto da tensioni geopolitiche o da tagli dell’offerta, si trasferisce rapidamente sui costi di produzione e trasporto. Se, nello stesso momento, la crescita è già debole, il risultato è un’economia che fatica mentre i prezzi corrono. Le interruzioni nelle catene di fornitura, come quelle viste in tempi recenti, amplificano il problema: meno componenti disponibili, tempi più lunghi, costi più alti anche senza un boom di consumi. Sullo sfondo, anni di condizioni finanziarie molto espansive hanno gonfiato i prezzi degli asset più che la produttività; se la crescita reale non recupera, la liquidità in eccesso sostiene i prezzi ma non l’attività. La transizione energetica aggiunge una variabile importante: investimenti iniziali elevati, filiere nuove e materie prime critiche più care possono creare fasi di inflazione “da offerta” che ricordano, per dinamica, gli anni Settanta, pur con un’economia molto diversa.

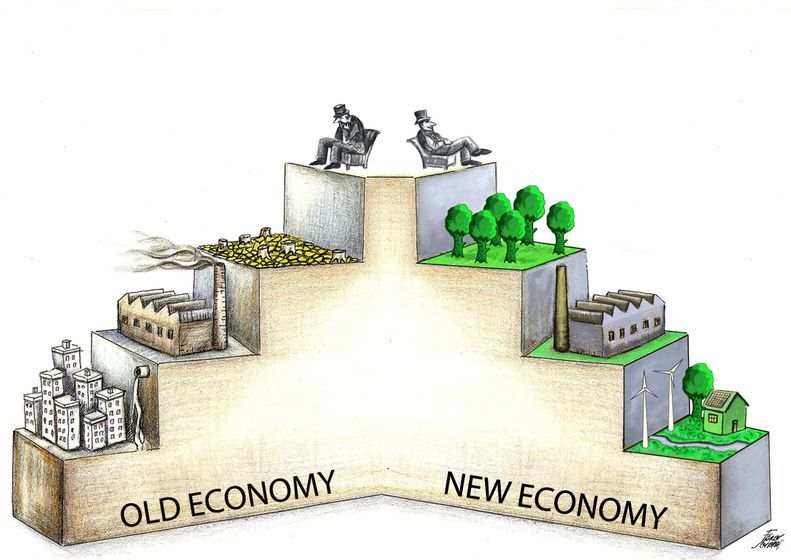

Stagflazione, inflazione e recessione: differenze operative

Inflazione, recessione e stagflazione non sono sinonimi. Con l’inflazione “pura” i prezzi salgono ma l’economia cresce, quindi rialzi moderati dei tassi e un po’ di raffreddamento della domanda funzionano. In recessione l’attività arretra e i prezzi rallentano; qui servono politiche espansive per rianimare il ciclo. La stagflazione combina il peggio dei due mondi: crescita piatta o negativa e prezzi ostinati. La leva dei tassi rischia di peggiorare una delle due parti, per cui la risposta più efficace passa spesso da misure sull’offerta: energia, produttività, infrastrutture, riforme pro-concorrenza. Per chi investe, questa distinzione non è teorica: cambia quali strumenti tenere in portafoglio e quanto a lungo.

Stagflazione: dove investire e come impostare un portafoglio che regge

In stagflazione l’obiettivo è proteggere il potere d’acquisto senza esporsi eccessivamente al calo degli utili societari. I titoli indicizzati all’inflazione, come BTP Italia o TIPS, collegano cedole e capitale all’andamento dei prezzi: è una protezione naturale contro il carovita. La scelta delle scadenze conta: strumenti troppo lunghi restano sensibili ai tassi reali; alternare durate diverse riduce il rischio di trovarsi scoperti se i rendimenti reali salgono. Un secondo pilastro sono gli asset reali. L’oro non distribuisce cedole, ma in presenza di tassi reali bassi o in calo tende a reggere bene; le materie prime collegate all’energia e all’industria trasferiscono sui ricavi una parte degli aumenti di costo. Qui la gestione è delicata: l’esposizione tramite panieri diversificati evita di dipendere da un singolo future e attenua l’effetto delle strutture di mercato (contango o backwardation) che possono intaccare il rendimento nel tempo.

Nel comparto azionario conviene cercare società con vero pricing power, bilanci snelli e domanda poco elastica: servizi di pubblica utilità regolamentati, salute, beni di prima necessità sono esempi classici. Più della cedola alta in sé, conta la capacità di far crescere il dividendo attraverso cicli economici difficili, segnale che i flussi di cassa restano robusti anche con costi in aumento. L’immobiliare può offrire un cuscinetto se i contratti d’affitto sono indicizzati all’inflazione e i tassi di sfitto rimangono bassi; segmenti come logistica di qualità e residenziale prime tendono a essere più resilienti rispetto al retail periferico. Un’ultima componente, spesso sottovalutata, è la liquidità tattica: rende poco, ma permette di reggere la volatilità e intervenire su prezzi più interessanti quando il mercato sconta scenari troppo cupi. Se si investe fuori dall’area euro, la gestione del rischio di cambio diventa parte della strategia: coperture parziali aiutano a non trasformare l’esposizione valutaria in una fonte di volatilità indesiderata.

Gestione del rischio e manutenzione del portafoglio in stagflazione

Costruire un portafoglio è metà del lavoro, l’altra metà è mantenerlo in rotta. In uno scenario stagflattivo ha senso definire in anticipo soglie di ribilanciamento e rispettarle con disciplina, perché gli shock di offerta muovono i prezzi a strappi. Periodicamente vale la pena simulare “cosa succede se”: un aumento improvviso dell’energia con PIL debole, oppure un rialzo dei tassi reali; questi test, fatti prima, riducono le decisioni emotive poi. Sugli strumenti indicizzati conviene affiancare scadenze diverse, in modo da non trasformare la protezione dall’inflazione in una scommessa unilaterale sui tassi. Anche la diversificazione geografica e settoriale non è un vezzo: riduce la dipendenza da singoli fattori di rischio e, spesso, migliora il profilo rischio/rendimento proprio quando il ciclo è meno prevedibile. Tutte indicazioni generali, da adattare a orizzonte, obiettivi e tolleranza al rischio personali.